Nederlandse economie in zicht - Eén zwaluw maakt nog geen zomer

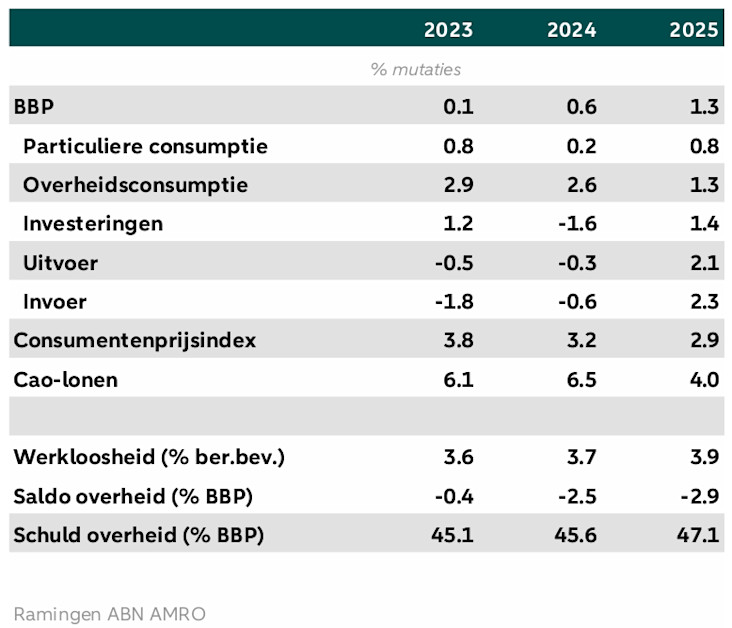

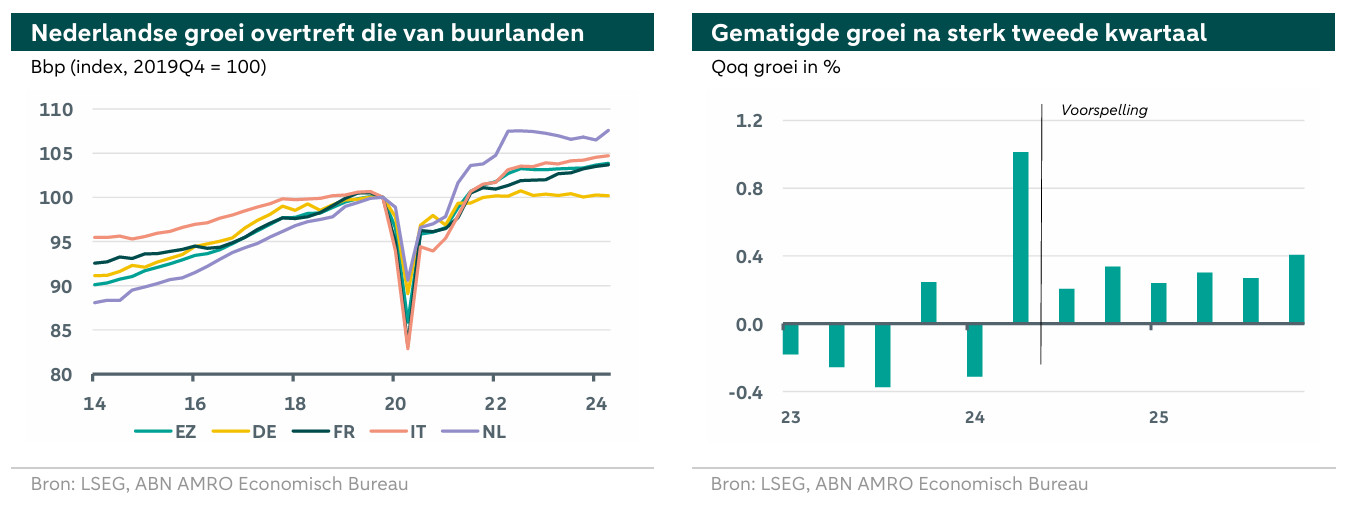

Verrassend sterke groei in het tweede kwartaal vindt geen vervolg in de kwartalen hierna. De hoge rente, zwakte in de industrie en terughoudende consumenten houden de groei beperkt. Volgend jaar trekt de groei verder aan als de rente verder wordt verlaagd, de wereldhandel aantrekt, en de consumentenvraag toeneemt. We verwachten dat de economische groei 0,6% zal bedragen in 2024 en 1,3% in 2025. Al is de internationale situatie mede door geopolitieke spanningen precair. Zo kan Nederland flink geraakt worden als Trump zijn plan voor invoerheffingen doorvoert (lees meer in box 1). Het nieuwe kabinet heeft de luxe om met Prinsjesdag verder vooruit te kijken nu de pandemie en de energiecrisis achter de rug zijn en de inflatie al flink gedaald is (lees meer in box 2).

Een volatiel eerste halfjaar

In het tweede kwartaal van 2024 beleefde de Nederlandse economie een verrassende groei van 1% k-o-k, gedreven door toenemende uitvoer en overheidsconsumptie. Deze groei volgde op een krimp van -0,3% k-o-k in het eerste kwartaal, zodat het eerste halfjaar volatiel te noemen is. Ook waren de bijstellingen van de groeicijfers van het CBS flink. Kan met deze sterke groei de vlag uit? Nee, want over het halfjaar genomen is de economie gematigd gegroeid met 0,7% en in de rest van 2024 zal de groei bescheiden blijven. Pas daarna, als de rentes verder dalen en de groei in de eurozone aantrekt, kan ook Nederland profiteren in de vorm van hogere bbp-groei.

Zwakke concurrentiepositie en gematigde vraag belemmeren Europese industrie

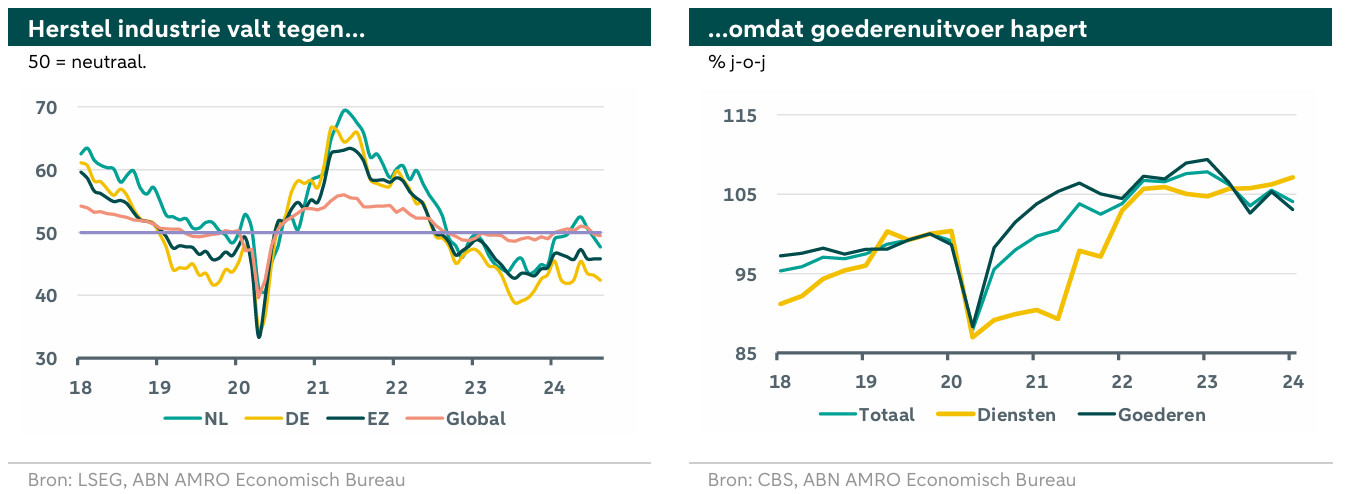

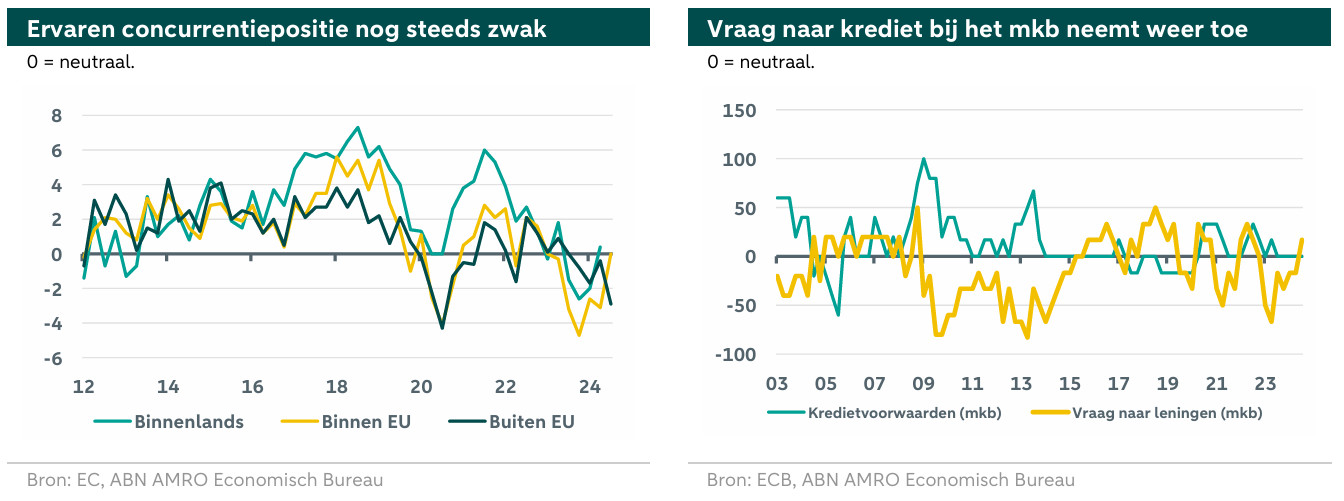

De Nederlandse economie bevindt zich momenteel in een precaire internationale context. Hoewel de wereldwijde handel weer wat aantrekt, profiteert de Nederlandse industrie hier vooralsnog weinig van. Nederlandse industriebedrijven maken onderdeel uit van internationale waardeketens en hebben bovengemiddeld last van de zwakke concurrentiepositie van de Europese, met name de Duitse industrie. We zien hier aanbodfactoren. De concurrentiepositie van industriële bedrijven is verslechterd doordat de energielasten hoger zijn. Maar ook de vraag speelt een rol. De groei in de eurozone leunt vooral op de sterke vraag naar diensten. De vraag naar goederen blijft in de eurozone en in Nederland juist achter, doordat hoge rentes de vraag afknellen. Bij een hoge rente zijn de investeringskosten immers hoger en presteert de rentegevoelige , een belangrijke afnemer van industriële producten, ondermaats.

Uitvoer trekt aan in 2025 maar geopolitieke risico’s nemen toe

De vooruitzichten voor de uitvoer zijn gemengd. De komende maanden blijft de groei in uitvoer beperkt. Als de rentedalingen in 2025 doorzetten zal de groei in de eurozone aantrekken. Uiteindelijk zal ook de Nederlandse uitvoer daarvan profiteren. Dit leidt dan ook tot een grotere bijdrage van de netto-uitvoer aan de bbp-groei. Tegelijkertijd is het wereldwijde herstel broos. De Amerikaanse economie vertraagt en de Chinese economie houdt last van binnenlandse vastgoedproblemen. Ook nemen de geopolitieke risico's toe. In box 1 hebben we in kaart gebracht wat mogelijke invoerheffingen door de VS, een plan van presidentskandidaat Trump, betekenen voor de Nederlandse economie.

Renteverlaging aanstaande maar vraagimpuls laat nog op zich wachten

Nu de inflatie in de eurozone zich grotendeels ontwikkelt zoals verwacht, neemt de kans op renteverlagingen door de Europese Centrale Bank (ECB) toe. De gunstige ontwikkeling van de inflatie valt namelijk samen met een zwakker dan verwacht herstel van de eurozone economie. Hierdoor wordt de roep om een minder krap monetair beleid steeds sterker. Al vanaf juni verwachten wij dat eind 2024 de depositorente van de ECB gedaald is tot 3% (nu 3,75). Beleggers gingen gedurende het jaar uit van een minder snel tempo van renteverlagingen. Maar sinds augustus is de verwachting van een depositorente van 3% ook de consensus op financiële markten. Het inprijzen van deze renteverlagingen heeft ook effect op de waarderingen op financiële markten. Zo zijn de rentes op staatsobligaties in augustus gedaald. Vanwege de vertraagde doorwerking van beleidsrentes zal het tot in 2025 duren voordat deze rentedalingen effect sorteren op de economie.

-------------------------------------------------------------------------------------------------------

Box 1: Impact VS importheffingen op Nederland - Economische structuur en positie in handelsketens versterken de impact

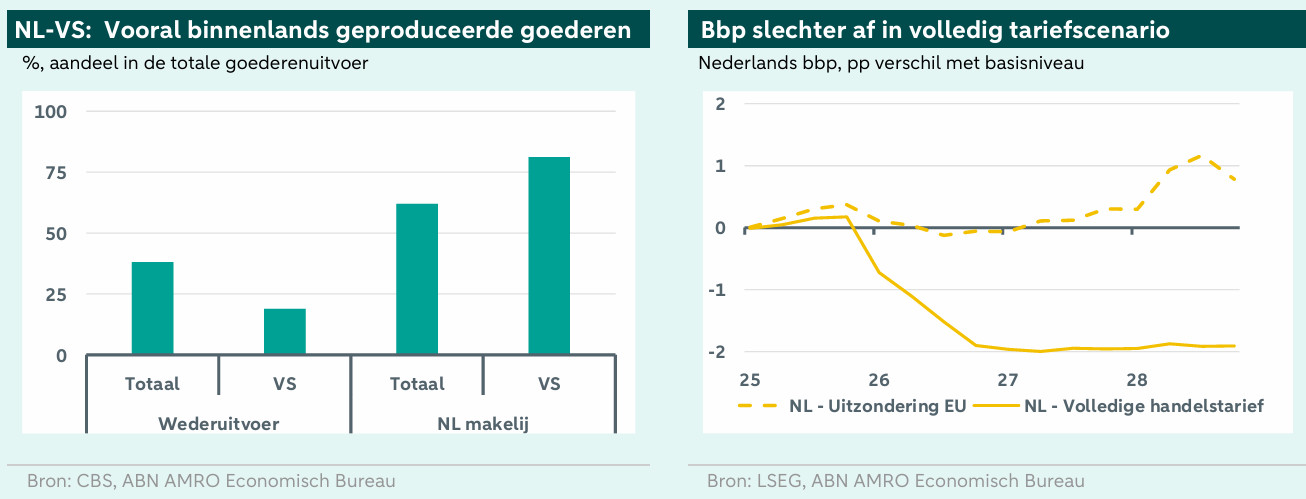

In de Global Monthly van augustus hebben we de impact op de eurozone en Nederland van twee scenario’s waarin Trump importheffingen invoert bekeken. In het ‘Hard Trump’ scenario gaan we uit van importheffingen die voor alle landen gelden. In een tweede ‘Soft Trump’ scenario gaan we uit van een situatie waarin de Europese Unie een uitzonderingpositie ontvangt. Nederland is een op export georiënteerd land met een hoge mate van participatie in wereldwijde waardeketens. De uitvoer naar de VS kenmerkt zich bovendien door een hoge toegevoegde waarde. Als gevolg van deze uitganspunten laat onze analyse zien dat Nederland in een beide Trump-tariefscenario's significante gevolgen (positief en negatief) ondervindt.

Nederlandse handel met de VS: Hoog in toegevoegde waarde en kapitaalgoederen

Ongeveer 6% van de Nederlandse goederenexport is bestemd voor de VS, waarbij ongeveer 20% bestaat uit wederuitvoer en 80% uit in Nederland geproduceerde goederen. De toegevoegde waarde van uitvoer van binnenlands geproduceerde producten is aanzienlijk hoger dan die van wederuitvoer. Dit is zichtbaar in de bbp-bijdrage van de uitvoer van binnenlands geproduceerde producten naar de VS, die gemiddeld 0,8% van het bbp bedraagt (gemiddelde 15-20) volgens het . Vergeleken met andere landen staat deze bijdrage op de vijfde plaats, zelfs als EU-landen meegenomen worden. Kortom, de VS is een belangrijke handelspartner. Kapitaalgoederen zijn het grootste exportproduct: machines en transport (22,6% van de totale export naar de VS) en chemicaliën (15,4% van de totale export naar de VS). De hoge mate van inbedding in waardeketens van de Nederlandse handel is ook van invloed op de Nederlands-Amerikaanse handel: van de productgroepen die Nederlandse bedrijven naar de VS exporteren, wordt meer dan de helft van de benodigde input geïmporteerd uit andere EU-landen.

Hard Trump: Door internationale focus is Nederland slechter af dan de bredere eurozone

In het volledige tariefscenario zorgt een wereldwijde groei- en handelsvertraging ervoor dat het Nederlandse bbp de komende jaren slechter presteert dan in het basisscenario zonder importheffingen, met uiteindelijk een niveau van het bbp dat in 2027 cumulatief 2% lager is. Ten opzichte van de eurozone in bredere zin is de Nederlandse economie slechter af; Nederland is meer handelsgericht en is meer in internationale handelslijnen. bij eerdere importheffingen, nemen we in 2025 een anticipatie-effect waar. Hier profiteert onze economie kortstondig van, waarna het effect van lagere handelsvolumes gaat domineren. Vanaf 2027 stabiliseert de impact op het bbp ten opzichte van het basisscenario, maar per saldo wordt de potentiële groei gedrukt.

Soft Trump: Handelssubstitutie betekent dat de economie uiteindelijk profiteert na een initiële vertraging

In dit scenario profiteren de eurozone en Nederland in het bijzonder uiteindelijk van substitutie-effecten, omdat de handel van de VS verschuift van de door importheffingen getroffen landen naar de eurozone. De Nederlandse productmix helpt hierbij, omdat Europa en Nederland steeds aantrekkelijker worden om kapitaalgoederen uit te importeren. Nederland kan - afhankelijk van de precieze rules of origin - inputs van andere handelspartners gebruiken die door de Amerikaanse importheffingen worden getroffen, en vervolgens zelf kapitaalgoederen naar de VS exporteren zonder het tarief. In dit scenario is de Nederlandse economie echter niet volledig geïsoleerd van negatieve effecten. De tarieven veroorzaken een wereldwijde economische vertraging waardoor het Nederlandse bbp lager is in 2026 en 2027, waarna het substitutie-effect overheerst en de Nederlandse economie profiteert.

Buiten bereik van deze analyse, zijn mogelijke extra handelsbeperkingen voor de Nederlandse halfgeleidersector. De halfgeleidersector is reeds een belangrijk onderdeel in VS-China relatie, waardoor extra maatregelen mogelijk zijn. Deze sector heeft bovendien in de afgelopen jaren aan belang voor de economie gewonnen. Verdere beperkingen zouden de hier beschreven effecten daarom kunnen versterken. (Aggie van Huisseling & Jan-Paul van de Kerke)

-------------------------------------------------------------------------------------------------------

Een moeilijk investeringsklimaat

Vanwege de zwakke groeivooruitzichten, de geopolitieke onzekerheid en de krappe arbeidsmarkt zullen ondernemers terughoudend zijn met investeren. De investeringen blijven al sinds 2019 wat achter bij de bbp-ontwikkeling. Een aanvullende reden hiervoor is de sterke daling van investeringen in vervoersmiddelen, zoals bijvoorbeeld auto’s en bedrijfswagens. Mede geholpen door een volle investeringsagenda van de overheid blijft de investeringsgroei de komende kwartalen echter positief. Het jaarcijfer voor 2024 zal niettemin negatief zijn, maar dat komt door statistische overloopeffecten vanuit 2023.

Faillissementen nemen verder toe

Sinds het dieptepunt halverwege 2021 loopt het aantal faillissement in Nederland weer op. Recent tot boven het gemiddelde niveau van 2019. Wij verwachten dat de toename van het aantal faillissementen de komende kwartalen doorzet door de doorwerking van hogere rentes en de terugbetaling van coronaschulden. Hiermee komt het aantal faillissementen meer overeen met de stand van de conjunctuur. Over het algemeen zien wij dat het Nederlandse bedrijfsleven financieel weerbaar is.

Arbeidsaanbod blijft beperkt

De ergste spanning is voorbij, maar de arbeidsmarkt blijft krap. De normalisatie van het aantal faillissementen zal voor verlichting zorgen, waardoor de arbeidsdynamiek weer wat kan toenemen. In het tweede kwartaal zorgde een daling van het aantal nieuwe vacatures voor enige verlichting, waardoor de spanning afnam naar 1,08 vacatures per werkloze. Ook het aantal werkzame personen en banen groeide minder sterk. In de sectoren landbouw, industrie, bouw, informatie & communicatie en zakelijke dienstverlening zien we stagnatie of zelfs een afname van het aantal werkzame personen en banen. Daarentegen blijft de arbeidsdeelname in de sectoren handel, openbaar bestuur & overheid, onderwijs, zorg en cultuur & recreatie toenemen. Het werkloosheidscijfer blijft de komende jaren laag, gezien de sterke arbeidsvraag en het beperkt beschikbare arbeidsaanbod. De arbeidsparticipatie heeft een nieuw record bereikt: 73,4% van de bevolking tussen 15 en 75 jaar is aan het werk.

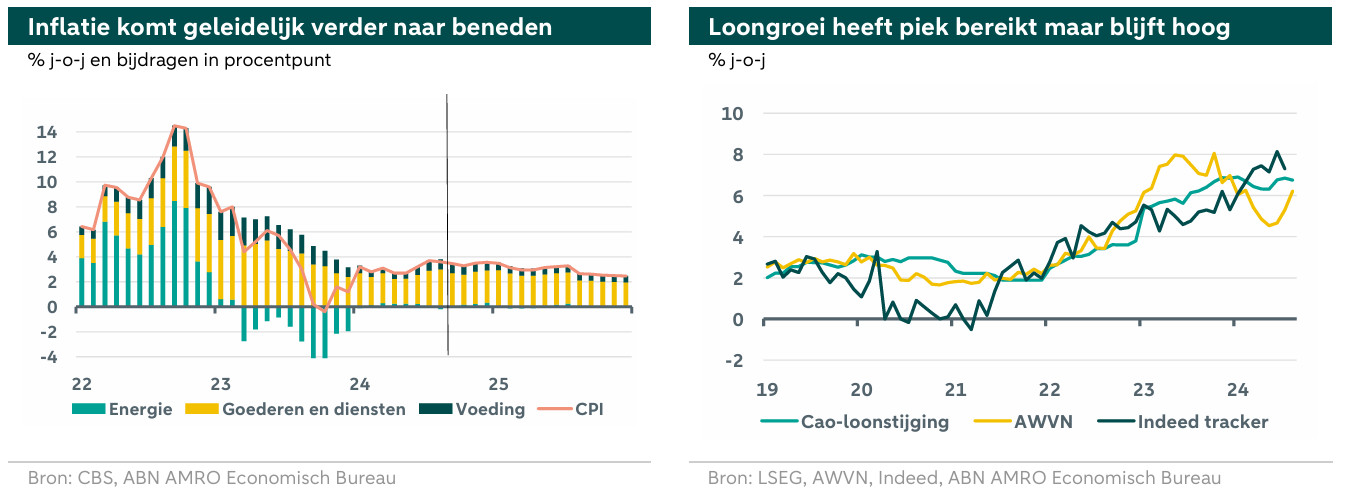

Sterke loongroei door verhoging minimumloon en arbeidsmarktkrapte

Aan het begin van het jaar daalde de loongroei, maar recent nam deze weer toe, voornamelijk door een verhoging van het minimumloon. Dit ook verder door in de rest van het loongebouw. In augustus is de loongroei weer wat gedaald. Van de 547 cao’s die dit jaar aflopen, zijn er al 362 . Factoren die de loongroei drijven zijn inflatiecompensatie, arbeidsmarktontwikkelingen en inflatieverwachtingen. In veel cao’s is het verlies aan koopkracht reeds (grotendeels) ingelopen, wat een belangrijke oorzaak van de sterke loongroei wegneemt. Daarentegen geeft de krappe arbeidsmarkt werknemers meer onderhandelingsmacht en zijn de inflatieverwachtingen gestabiliseerd op een ietwat hoger niveau dan voor de pandemie. Het merkt op dat in plaats van het langjarig gemiddelde steeds vaker de hogere looncijfers van het afgelopen jaar als referentie worden gebruikt door cao-partijen. Per saldo denken we dat de loongroei gepiekt heeft, maar de rest van het jaar hoog zal blijven. We voorspellen een cao-loongroei van 6,5% voor dit jaar en van 4,0% volgend jaar.

Inflatie blijft een dienstenverhaal

De inflatie daalt geleidelijk verder, maar diensten blijven opwaartse druk uitoefenen. Zo speelt de loongroei een rol, vooral bij contact intensieve diensten omdat daar vaak de marges klein zijn en de doorberekening van lonen sneller plaatsvindt. De bandbreedte waarbij de loongroei een neutraal effect op inflatie heeft, komt overeen met de inflatiedoelstelling plus de productiviteit. Deze hebben we vastgesteld op 2,2 – 2,8%. De huidige loongroei ligt daar met 6,7% aanzienlijk boven. Daarnaast werden in juli de woninghuren opnieuw geïndexeerd. De huren (zo’n 20% van het consumptiemandje) namen flink toe. Deze stijging zorgt de opvolgende 11 maanden voor hogere diensteninflatie. Voedingsprijzen namen recentelijk weer wat toe door de per 1 april 2024 doorgevoerde accijnsverhoging op tabak. Deze aanpassing krijgt vertraagd effect, aangezien in het begin de tabaksvoorraden met oude accijnstarieven verkocht mogen worden. De invloed van de energieprijzen op de inflatie is dit jaar kleiner dan in voorgaande jaren. Gegeven de beperkte stijging die we verwachten voor olie- en gasprijzen zal dat de rest van het jaar zo blijven, al blijven geopolitieke ontwikkelingen een opwaarts risico voor energiemarkten vormen. Tot slot zullen de prijzen van industriële goederen de rest van het jaar een negatieve bijdrage leveren gelet de zwakkere vraag die we zien in de bredere eurozone. Al met al zal de inflatie verder dalen, naar 3,2% dit jaar en 2,9% volgend jaar. Dat is nog altijd boven de 2% doelstelling van de ECB.

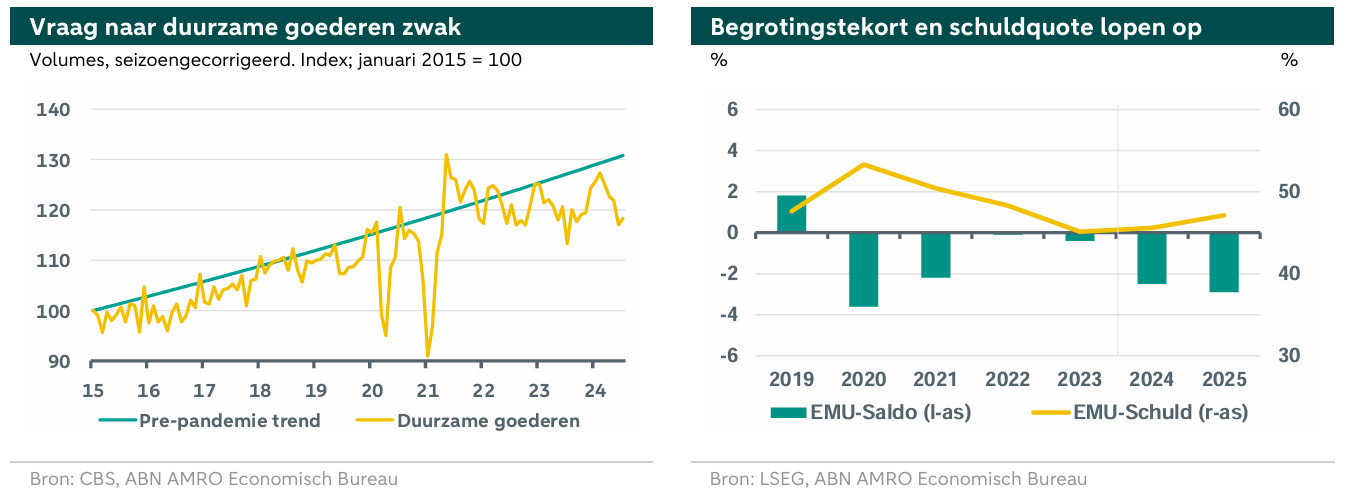

Huishoudens blijken voorzichtig

De bestedingen van huishoudens zijn de afgelopen kwartalen nagenoeg gestagneerd. Huishoudens zijn voorzichtiger dan verwacht, ondanks dat hun koopkracht door de dalende inflatie en de sterke loongroei toeneemt. Vooral de consumptie van (duurzame) goederen valt tegen. Ten opzichte van vóór de pandemie sparen huishoudens nog altijd een groter deel van hun inkomen. In enquêtes geven ze aan dat sparen op dit moment belangrijk is. Mogelijk willen ze profiteren van de toegenomen rentes; de tegoeden van bankdeposito’s met een langere looptijd en rentes stijgen. Ook kunnen de onzekere macro-economische context en geopolitieke spanningen een rol spelen bij de terughoudendheid van huishoudens. Daarnaast speelde het slechte weer parten in de horeca, vallen stimulerende maatregelen (zoals de energietoeslag) dit jaar weg, en is de inkomensstijging wellicht oneven tussen verschillende typen huishoudens. Gezien de reële inkomensstijging gaan wij nog steeds uit van een toename van de bestedingen in de rest van het jaar.

Trend van begrotingstekorten doorgezet

De Nederlandse overheidsfinanciën staan er bij de start van het kabinet goed voor. De afgelopen twee jaren was het begrotingstekort beperkt en de schuldquote hangt net boven de 40% van het bbp, ver verwijderd van de Europese 60%-norm. De richting waar de overheidsfinanciën zich in bewegen is er echter een van verslechtering met hoge begrotingstekorten en een oplopende schuldquote. In 2025 komt begrotingstekort naar verwachting uit op 2,9% van het bbp. Er wordt dan zo’n 28 miljard meer uitgegeven dan er aan belastinginkomsten binnenkomt. Deze trend was reeds ingestoken onder het vorige kabinet en het nieuwe kabinet wijkt hier slechts beperkt van af.

Om niet teveel uit te geven stelt het kabinet in het hoofdlijnenakkoord te bezuinigen als volgens het CPB het tekort hoger dan 3% wordt. Macro-economisch zou het verstandiger zijn om een grotere marge, dus een lager begrotingstekort, aan te houden nu de economie nog relatief goed draait. Wanneer het economisch tij draait en de uitgaven aan sociale zekerheid stijgen en de belastinginkomsten teruglopen heeft de overheid dan nog ruimte om de economie te stabiliseren zonder direct het mes in de uitgaven te hoeven zetten om de eigen en Europese regels niet te breken. De precieze plannen van het kabinet worden de komende weken duidelijk. De nadere invulling van het hoofdlijnenakkoord wordt deze week verwacht en de begroting voor het komende jaar volgt op Prinsjesdag (zie in box 2 een voorbeschouwing op Prinsjesdag).

-------------------------------------------------------------------------------------------------------

Box 2: Prinsjesdag – Bouwstenen om de gevolgen van vergrijzing op te vangen, ontbreken nog

Dinsdag 17 september is het Prinsjesdag en presenteert het nieuwe kabinet de plannen voor het komend begrotingsjaar. Doordat Prinsjesdag dit keer niet wordt geregeerd door crisissituaties (zoals tijdens de pandemie en energiecrisis) kan de aandacht weer uitgaan naar de lange termijn. Naar beleid dat Nederland toekomstbestendig maakt.

Eén belangrijke uitdaging voor de lange termijn is vergrijzing. Die leidt waarschijnlijk tot een lagere economische groei, want de aanwas van nieuwe werknemers stokt en de binnenlandse bestedingen verschuiven richting de arbeidsintensieve zorg. Daarnaast leidt vergrijzing tot een groter beslag van de zorg op de overheidsbestedingen. Om middelen over te houden voor andere maatschappelijke doeleinden, is het nodig de zorg zo effectief mogelijk te organiseren.

Wij concluderen dat de maatregelen al bekend uit het Hoofdlijnenakkoord en de naar de pers gelekte berichten weinig helpen om de verwachte economische groeiterugval op te vangen.

Economische groei komt door vergrijzing onder druk te staan

Vergrijzing zet druk op toekomstige economische groei, doordat de productie wordt afgeremd als de aanwas van nieuwe werknemers stokt. Daarom is het belangrijk dat degenen die tot de beroepsbevolking horen participeren. Het kabinet wil de arbeidsparticipatie bevorderen door lagere belastingen op arbeid (verlaging belastingtarief in eerste schijf inkomstelbelasting) en verkorten van de WW-duur. De effecten hiervan op de korte termijn zijn beperkt, aangezien de arbeidsmarkt al erg krap is en het aantal langdurig werklozen bijzonder laag. Een andere hoek waar de grootste participatiewinst te behalen valt is als 60-plussers en mensen met een handicap of chronische ziekte – twee groepen die nu vaak buitenspel staan – makkelijker tot de arbeidsmarkt kunnen toetreden. Helaas treft het kabinet geen maatregelen die de participatie van deze twee groepen verhogen.

Daarnaast leidt vergrijzing tot een lagere economische groei doordat de binnenlandse bestedingen verschuiven richting de zorg, een arbeidsintensieve sector met doorgaans een lagere productiviteit en productiviteitsgroei. Om economische groei te realiseren moet de resterende productiecapaciteit zo productief mogelijk worden ingezet. Dat gebeurt door investeringen in kennis en opleidingen; maar ook door het organiseren van economische dynamiek. Die economische dynamiek is de afgelopen jaren bevroren door de steunmaatregelen tijdens de corona- en energiecrisis. Daarnaast dragen de bezuinigingen op de transitievergoeding voor afvloeiende werknemers (zoals het kabinet voorstelt) niet bij aan verbetering van de economische dynamiek. Maar, met name de voorgenomen bezuinigingen op het Groeifonds, onderwijs en wetenschap, en de beperkingen op migratie en buitenlandse studenten vormen daarvoor een hindernis.

De vergrijzing gaat gepaard met hogere zorgkosten

Vergrijzing grijpt ook aan op de overheidsfinanciën, aangezien de zorg voor een belangrijk deel door de overheid wordt gefinancierd. Het Integraal Zorgakkoord – gesloten in 2022 door ministerie, lagere overheden en zorgverleners over organisatie zorg en concentratie van complexe zorg – is een instrument om toekomstige zorg zo effectief en doelmatig mogelijk te organiseren, om de zorgkosten te beheersen. Het Hoofdlijnenakkoord gaat hier niet op in. Ook preventie kan ervoor zorgen om de vraag en kosten van zorg beheersbaar te houden. Het kabinet geeft aan dat dit belangrijk is, maar invulling volgt niet. Daarentegen dreigen er bezuinigingen bij de voor de publieke gezondheidszorg verantwoordelijke GGD’s. Hetzelfde geldt voor ouderenhuisvesting. Hoe langer ouderen zelfstandig kunnen wonen, hoe beter. Er wordt geen geld uitgetrokken voor ouderenhuisvesting en ondanks dat het Hoofdlijnenakkoord beschrijft dat er bij lokale programmering van koopwoningen rekening gehouden moet worden met voldoende woningen voor ouderen om de doorstroom te bevorderen, zijn de plannen weinig concreet.

Daarnaast zijn er flinke personeelstekorten in de zorg. Het vorige kabinet kwam met het programma Toekomstbestendige Arbeidsmarkt Zorg en Welzijn, maar daar zet het kabinet het mes in. Ook wordt de eigen zorgbijdrage verlaagd, waardoor volgens het CPB de zorgvraag verder toeneemt en de personeelstekorten nog nijpender worden. (Philip Bokeloh)

-------------------------------------------------------------------------------------------------------