Global Monthly - Stilte voor de storm?

De wereldeconomie staat op scherp aan de vooravond van de Amerikaanse presidentsverkiezingen op dinsdag 5 november. Opiniepeilingen kunnen geen uitsluitsel geven over de uitslag, die onzeker blijft. De inzet kan nauwelijks hoger zijn. Een overwinning van Harris zal waarschijnlijk leiden tot een voortzetting van de status quo. Een overwinning van Trump daarentegen kan aanzienlijke nieuwe belemmeringen voor de wereldhandel en neerwaartse risico's voor de wereldwijde groei betekenen. Deze maand geven we een overzicht van onze uitgebreide berichtgeving over de Amerikaanse verkiezingen tot nu toe.

Wereldwijde visie: Volgende week zou de week kunnen zijn dat alles verandert

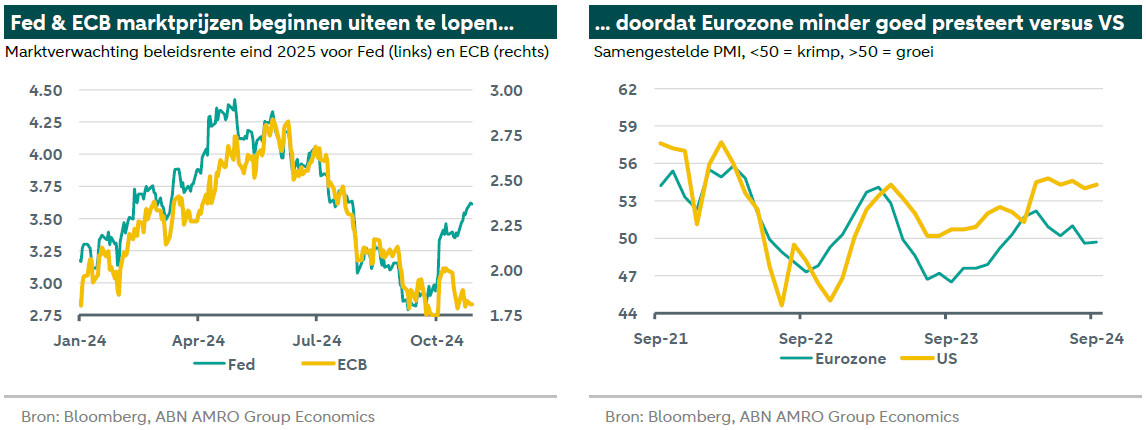

Oktober was in grote lijnen een voortzetting van de ontwikkelingen in september. Flash-PMI's wezen erop dat het herstel in de eurozone zwak blijft. Dit zette de ECB ertoe aan om door te gaan met een nieuwe renteverlaging. Voor sommigen in de Raad van Bestuur zijn de vooruitzichten de laatste tijd zelfs zo somber geworden, dat ze de deur openzetten voor een versnelling van de renteverlagingen. Op financiële markten wordt de kans op een verlaging met 50 bp voor december op 40% geschat. De autoriteiten in China blijven ondertussen kleine stimuleringsmaatregelen doorvoeren. En de Amerikaanse cijfers - hoewel vertroebeld door seizoensinvloeden - blijven wijzen op een solide economie die solide blijft. Dit heeft ertoe geleid dat op financiële markten met minder renteverlagingen door de Fed rekening wordt gehouden dan voorheen. Nu de inflatie terugkeert naar het streefcijfer en de bbp-groei naar verwachting weer naar de trend convergeert, kunnen zowel de ECB als de Fed het komende jaar de rentetarieven naar meer normale niveaus verlagen. Maar dit kan allemaal omslaan na de Amerikaanse presidentsverkiezingen, die na maanden van campagne voeren volgende week dinsdag eindelijk worden afgesloten. De Amerikaanse verkiezingen hebben niet alleen grote gevolgen voor de Amerikaanse economie, maar ook voor de wereldeconomie die op verschillende manieren kan worden geraakt. Via geopolitiek: met name de oorlog tussen Rusland en Oekraïne en de NAVO. En via een mogelijk historische stijging van de handelsbarrières, die Europa en China hard zou kunnen treffen op een moment dat de wereldhandel en de industrie het al moeilijk hebben door de hoge rentetarieven en de zwakke vraag. Deze maand kijken we -voor de laatste keer- naar de mogelijke gevolgen van de Amerikaanse verkiezingen voor de economie. Volgende maand, wanneer we onze Global Outlook 2025 publiceren, zullen we eindelijk meer duidelijkheid hebben over wat ons te wachten staat.

Spotlight: Amerikaanse verkiezingen lopen ten einde

De Amerikaanse verkiezingen naderen en er is geen duidelijke aanwijzing wie er gaat winnen

Harris' plannen vertegenwoordigen orde: de impact op het economische traject van de wereld is mild

De plannen van Trump vertegenwoordigen chaos: met zowel een groter opwaarts potentieel, maar vooral een groter neerwaarts risico

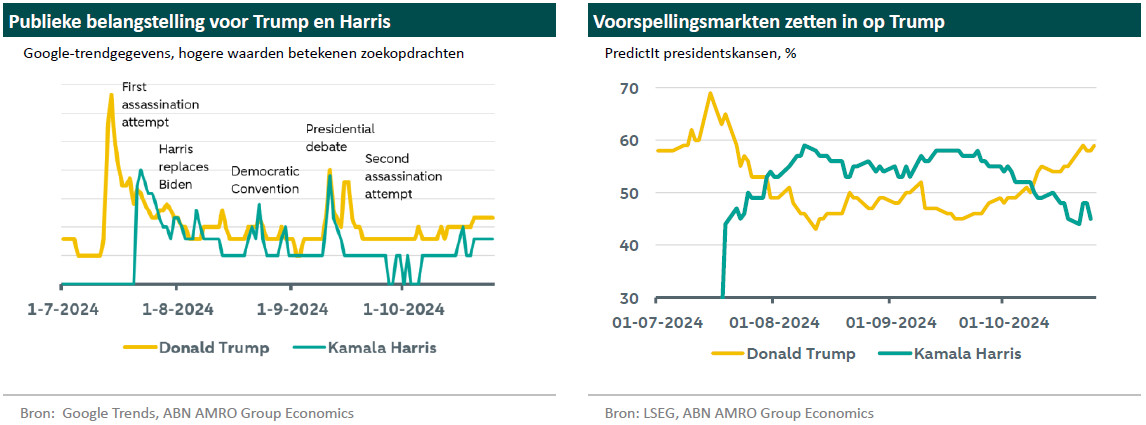

We zijn nog maar een week verwijderd van de Amerikaanse verkiezingen - de afsluiting van een ongelooflijk spannende periode - en met historische implicaties. Het verhaal vertelt zichzelf aan de hand van twee datareeksen: media-aandacht (aan de linkerkant hieronder) en de kansen op de gokmarkt over wie de verkiezingen wint (aan de rechterkant hieronder). De wereld dacht dat Trump de verkiezingen had gewonnen na de eerste aanslag op zijn leven op 13 juli . Iets meer dan een week later trad Biden af om vervangen te worden door Kamala Harris, die snel het momentum won en dit hield na de Democratische conventie en een overwinning in het enige debat tussen deze kandidaten. Een tweede moordaanslag wekte niet zoveel interesse of bracht geen grote deuk in de gokkansen. Sinds eind september zijn de gokmarkten duidelijk in het voordeel van Trump, terwijl professionele voorspellers met uitgebreide modellen, zoals The Economist en Nate Silver, de verkiezing als een toss-up beschrijven. Met waarschijnlijkheden die nauwelijks afwijken van 50% voor beide kandidaten, is de kans dat een muntje wordt opgegooid even groot. Dit is grotendeels het gevolg van het kiescollege. Terwijl de popular vote vrijwel zeker naar Kamala Harris zal gaan, hangen de presidentsverkiezingen uiteindelijk af van een paar honderdduizend swing-voters in de 'battleground states'. In die staten liggen de marges te dicht bij elkaar en moeten we echt wachten tot de laatste stemmen geteld zijn.

Aangespoord door de impact van de post-pandemische inflatie, staat de economie weer op de voorgrond van de kiezers, vergelijkbaar met het belang ervan in de verkiezingen van 2008 na de Grote Financiële Crisis. heeft de toestand van de economie een groot effect op op wie ze stemmen, waarbij de typische Amerikaanse kiezer meer vertrouwen heeft in een Republikein om de economie weer op de rails te krijgen. Wie zal deze keer beter zijn voor de economie? In de zomer hebben we de beleidsvoorstellen van de kandidaten geïnventariseerd en het effect van de belangrijkste beleidswijzigingen op de en gemodelleerd. Hoewel de algemene beleidsagenda van de kandidaten op bijna elk aspect sterk verschilt, zijn de twee belangrijkste beleidsvoorstellen die van invloed zijn op de (mondiale) economie het belasting- en handelsbeleid.

Trump wil de vennootschapsbelastingen verlagen en de inkomstenbelastingverlagingen van Trump verlengen, terwijl Harris de vennootschaps- en vermogensbelasting wil verhogen en de inkomstenbelastingverlagingen van Trump wil verlengen voor alle huishoudens behalve de hoogste inkomens. Over het algemeen zal het plan van Trump om de vennootschapsbelasting te verlagen waarschijnlijk een impuls geven aan de economie ten koste van een groter begrotingstekort. De Amerikaanse economie lijkt het op dit moment zeker niet nodig te hebben en er is een risico op oververhitting. Harris' belastingverhogingen daarentegen zullen de economie waarschijnlijk afremmen, maar ze zijn nodig om een breed scala aan sociale overdrachten en steun aan huishoudens met lagere en middeninkomens te financieren, die de totale consumptie waarschijnlijk zullen helpen stimuleren. Haar plannen om het minimumloon te verhogen zullen waarschijnlijk ook een positief effect hebben op de groei op de middellange termijn. Noch de plannen van Harris, noch die van Trump zijn voldoende om te stoppen, hoewel de plannen van Trump het traject aanzienlijk versnellen.

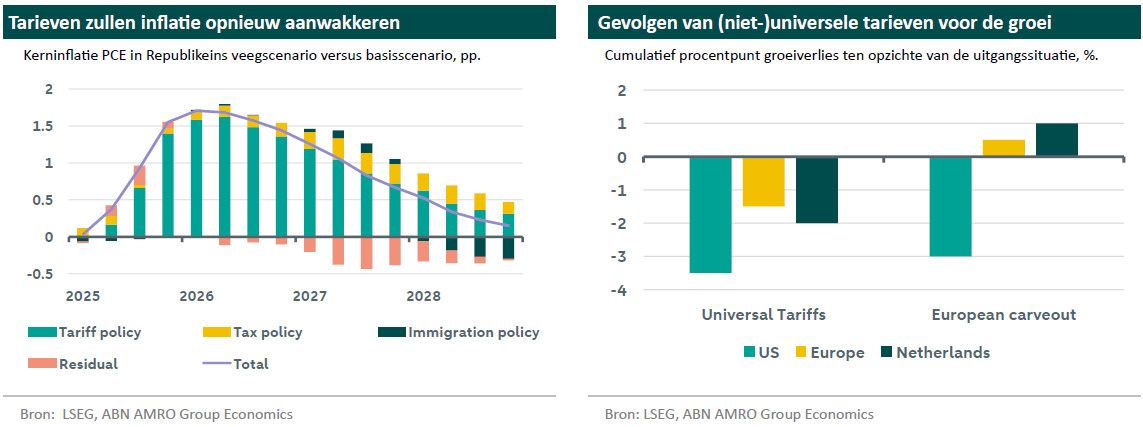

De grotere economische impact kan voortkomen uit het handelsbeleid. Terwijl Harris waarschijnlijk doorgaat met het gebruik van gerichte tarieven door de regering Biden om strategische industrieën te ondersteunen, stelt Trump een universeel tarief voor op alle geïmporteerde goederen. Het tariefvoorstel begon als een belasting van 10% op alle goederen en 60% op Chinese goederen. In de loop van de campagne is dit geëvolueerd naar een basistarief van 20% en tarieven tot 2000% op geselecteerde goederen. Dit is een heel ander voorstel dan de tarieven die tijdens zijn eerste presidentschap werden ingevoerd. Daar zagen we dat een gemiddeld tarief van 15% leidde tot een stijging van de prijzen van beïnvloede goederen met ongeveer 6% en een daling van de consumptie van deze goederen met ongeveer 7%. Het effect op de totale prijsniveaus en consumptie was te klein om echt te onderscheiden. Het niet-universele karakter van de tarieven stelde bedrijven in staat om goederen te vervangen of elders in de wereld aan te schaffen, waardoor de impact beperkt bleef. Zo werd bijvoorbeeld een aanzienlijk deel van de handel met China omgeleid via Vietnam. Een universeel tarief maakt dit onmogelijk.

Het voorstel van Trump voor universele tarieven zal . Onze analyse, gebaseerd op het oorspronkelijke voorstel voor universele tarieven van 10%, schat dat de inflatie met wel 1,7 pp zou kunnen stijgen ten opzichte van een scenario zonder dergelijke tarieven. Deze opflakkering van de inflatie zou de Fed dwingen om de rente weer te verhogen, of in ieder geval langer hoger te houden. Dit zal de economie vertragen en kan de VS in een milde recessie doen belanden. Over het geheel genomen schatten we dat de VS met ongeveer 3,5% minder zouden groeien over de vier jaar, waarbij de grootste klappen zouden vallen in de 1,5 jaar na de invoering van de tarieven.

De Amerikaanse tarieven zullen waarschijnlijk te maken krijgen met represailles van handelspartners, wat kan escaleren tot een complete handelsoorlog. Wij dat de Europese economie over een periode van vier jaar 1,5% aan groei kan mislopen door een vermindering van de export naar de VS en de wereldwijde vertraging van de handel en bedrijvigheid als gevolg van de tarieven. Nederland, als handelsgericht land, zal zelfs nog meer verliezen - ongeveer 2,0%. Deze vertraging zal een neerwaartse druk uitoefenen op de binnenlandse vraag en energieprijzen (die waarschijnlijk al lager zijn door de hogere productie van fossiele brandstoffen onder Trump), waardoor de ECB sneller en meer zal versoepelen dan in ons basistraject. De rente zou zelfs onder neutraal gaan om de economie te stimuleren. Samen met de aanhoudend restrictieve rentetarieven in de VS zouden we een historisch verschil in beleidstarieven kunnen zien tussen de Fed en de ECB, wat neerwaartse druk zou zetten op de wisselkoers EUR/USD. De verstoringen door handelstarieven bieden ook kansen. De Europese Commissie zal proberen te onderhandelen over een Europese uitzondering op de universele tarieven. De eurozone zou in eerste instantie nog steeds worden getroffen door een zwakkere wereldhandel, maar na verloop van tijd zou de verbeterde concurrentiepositie van Europa de export een impuls geven doordat de handel wordt omgeleid van landen die met tarieven te maken hebben. In zo'n scenario zouden Europa en vooral Nederland in vier jaar tijd meer kunnen groeien dan in een scenario zonder extra handelstarieven.

Bovenstaande conclusies gaan ervan uit dat Trump en Harris hun beleid daadwerkelijk kunnen uitvoeren. Zelfs als we de vraag buiten beschouwing laten of bijvoorbeeld de tarieven verkiezingsretoriek zijn of een onderhandelingstactiek, hangt het vermogen van de toekomstige president om deze maatregelen uit te voeren af van de samenstelling van het Congres. Deze verkiezingen zijn minder een toss-up. The Economist schat de kans op een Republikeinse Senaat op 72% en op een Democratisch Huis op 57%. Trump zal waarschijnlijk de volledige steun van het Congres nodig hebben om een universeel tarief door te drukken. Tijdens zijn eerste presidentschap kon hij tarieven op import uit China doordrukken op basis van 'nationale veiligheid'. Voor een universeel tarief voor de hele wereld is dat veel moeilijker te realiseren. Controle over het Congres is waarschijnlijk ook een voorwaarde voor veranderingen in de belastingwet en andere ingrijpende veranderingen die met name Trump van plan is door te voeren. Deze omvatten verschillende veranderingen in het , zoals een voorstel om ambtenaren te herclassificeren als politieke aangestelden, waardoor de president controle zou kunnen uitoefenen over verschillende federale agentschappen, waardoor de checks and balances in het huidige systeem worden verzwakt.

Kort samengevat zien we een overwinning van Harris als een voortzetting van de afgelopen vier jaar, die we beoordelen als een gunstig scenario voor zowel de VS als de rest van de wereld. Het gaat goed met de Amerikaanse economie en dat is op zijn minst gedeeltelijk toe te schrijven aan het beleid van de regering Biden. Een overwinning van Trump betekent een gedeeltelijke omkering van de afgelopen vier jaar. Hoewel sommige van zijn plannen op zijn minst een tijdelijke impuls aan de economie kunnen geven, zou het universele tarief de vooruitgang op het gebied van wereldwijde handel terugdraaien en de wereldwijde groei vertragen. Zijn plannen om zich terug te trekken uit de Overeenkomst van Parijs en de financiering voor klimaatgerelateerde uitgaven in de IRA te schrappen, zouden de vooruitgang op weg naar een duurzamere economie terugdraaien en de vooruitzichten op langere termijn schaden. Het is duidelijk dat de neerwaartse risico's groot zijn. Maar het zijn eerder risico's dan realiteiten, en gezien de onzekerheid over het beleid zou dat tot ver na de verkiezingen zo kunnen blijven.