Global Monthly - Zullen consumenten op tijd zijn om het herstel van de eurozone te redden?

De reële inkomens in de eurozone groeien weer sterk, maar terwijl de dienstensector het goed blijft doen, blijft de goederenconsumptie onder druk staan. Zwakke kredietverlening en zwak vertrouwen lijken de belangrijkste factoren. Maar recente datapunten laten een teken van leven zien dat suggereert dat de eurozone aan de vooravond staat van een ommekeer in de consumptie. De tijd dringt - uit enquêtes blijkt dat bedrijven op het punt staan de handdoek in de ring te gooien door de zwakke vraag. De komende maanden worden cruciaal voor de vooruitzichten van het herstel in de eurozone. De consumptie in China was ook lauw, maar consumptie in de VS hield stand dankzij sterke kredietgroei. Regionale updates: De bedrijvigheid ziet er zwak uit maar de loongroei is nog steeds te hoog in de eurozone, terwijl huishoudens in Nederland eveneens terughoudend zijn om hun reële inkomenswinsten uit te geven. In de VS lijkt het recessierisico nog steeds beperkt, ondanks de renteverlaging van 50 bp door de Fed. Ondertussen schakelt China eindelijk over van industriebeleid naar vraag stimulering.

Global View: De stimuleringskranen worden opengedraaid. Is het te laat voor Europa?

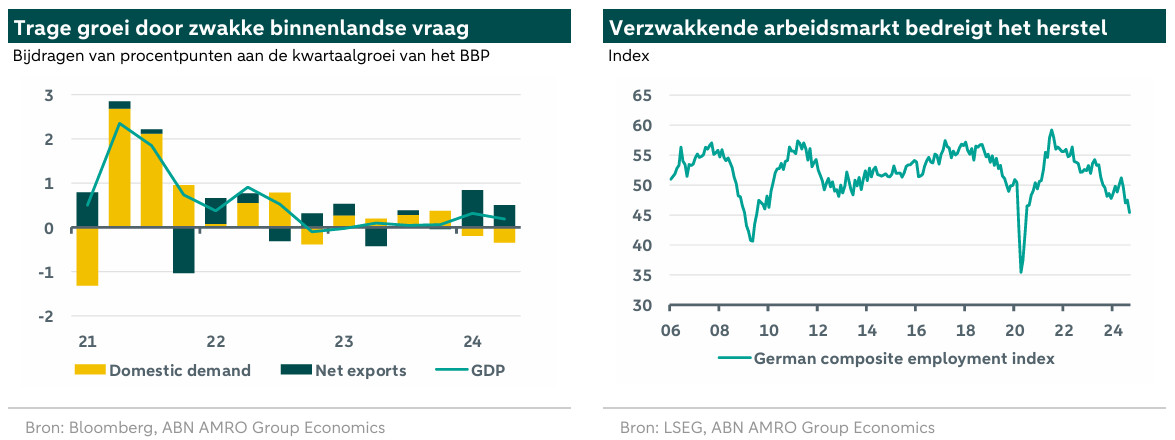

De boodschap van beleidsmakers was de afgelopen maand luid en duidelijk, althans vanuit de VS en China: er komt stimulering. De Fed verraste de meeste economen met een aftrap van 50 bp voor haar renteverlagingscyclus. En hoewel de stimuleringsmaatregelen die China deze week aankondigde geen bazooka zijn, zijn ze minder versnipperd dan in het verleden, wat suggereert dat Beijing het deze keer echt meent. Voor de Fed gaat het erom de goede tijden te laten voortduren in plaats van zich al te veel zorgen te maken over de vooruitzichten op dit moment. Voor China is er een grotere urgentie, omdat de opeenvolgende kleinschalige maatregelen er nog niet in zijn geslaagd de negatieve feedbackloop in de vastgoedsector te doorbreken. Hoe zit het met de eurozone? De ECB is tot nu toe voorzichtiger geweest in haar steun aan de economie, geremd door de legitieme angst dat hoge loonstijgingen de inflatie zouden kunnen aanwakkeren. De PMI's van deze week kunnen die overweging uit balans hebben gebracht. De marktprijzen voor een renteverlaging in oktober schoten de afgelopen dagen omhoog, van een waarschijnlijkheid van slechts 20% vorige week naar een waarschijnlijkheid van 2/3 op het moment van publicatie. In de Global View van deze maand stellen we vast dat de voornaamste reden voor het zwakke herstel in de eurozone de krimp van de binnenlandse vraag is. Dit is op zijn beurt weer deels te wijten aan het effect van de hoge rentetarieven op kredietverlening. In dat opzicht is een sterke stijging van de hypotheekleningen in de afgelopen maanden een goed voorteken voor een opleving van de consumptie. Een sneller tempo van renteverlagingen door de ECB en een sterkere buitenlandse vraag - wellicht gesteund door de Chinese maatregelen van deze week - zouden ook helpen. Maar zou het herstel van de vraag te laat kunnen komen om te voorkomen dat bedrijven werknemers ontslaan, waardoor het herstel waar ze juist op hebben gewacht in de kiem wordt gesmoord? De komende maanden worden een kritieke fase voor het herstel in de eurozone, en een opleving van de consumptie zal van vitaal belang zijn om een nieuwe neergang te voorkomen.

Europese consumenten hebben zich verstopt. Zou daar verandering in kunnen komen?

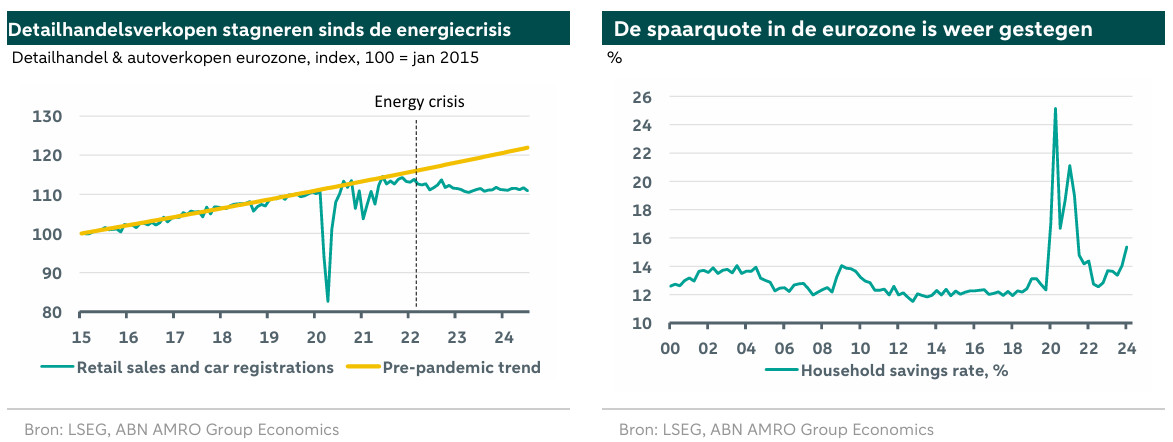

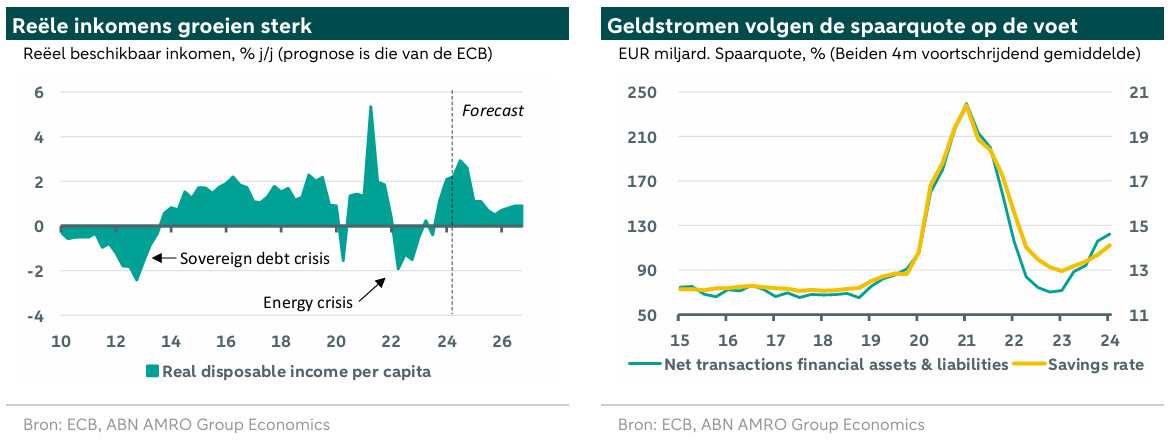

Nadat de energiecrisis de langst aanhoudende daling van reële inkomens veroorzaakte sinds de staatsschuldencrisis in de eurozone, ziet het er eindelijk beter uit voor Europese huishoudens. De reële inkomens groeien nu al bijna een jaar onafgebroken en - de volatiele pandemische periode niet meegerekend - stegen de inkomens in Q1 2024 met het snelste tempo sinds 2001. Desondanks blijft de groei van consumptie op een laag pitje staan. De dienstensector blijft het goed doen, zoals de sector dat zelfs deed tijdens de energiecrisis, aangewakkerd door uitgestelede vraag naar restaurants en vakanties sinds covid. Maar de goederenconsumptie heeft de verwachtingen voor een herstel in de wind geslagen en is in wezen gestagneerd sinds het uitbreken van de oorlog tussen Rusland en Oekraïne in februari 2022. Tegelijkertijd is de spaarquote van huishoudens gestegen tot 15,4% - het hoogste percentage sinds ten minste 1999, als we de covid-periode buiten beschouwing laten. Consumenten blijven zich verstoppen, terughoudend om afstand te doen van hun herwonnen koopkracht. Wat houdt consumenten tegen en wat kan hen overhalen om weer te gaan uitgeven?

Wat houdt consumenten tegen?

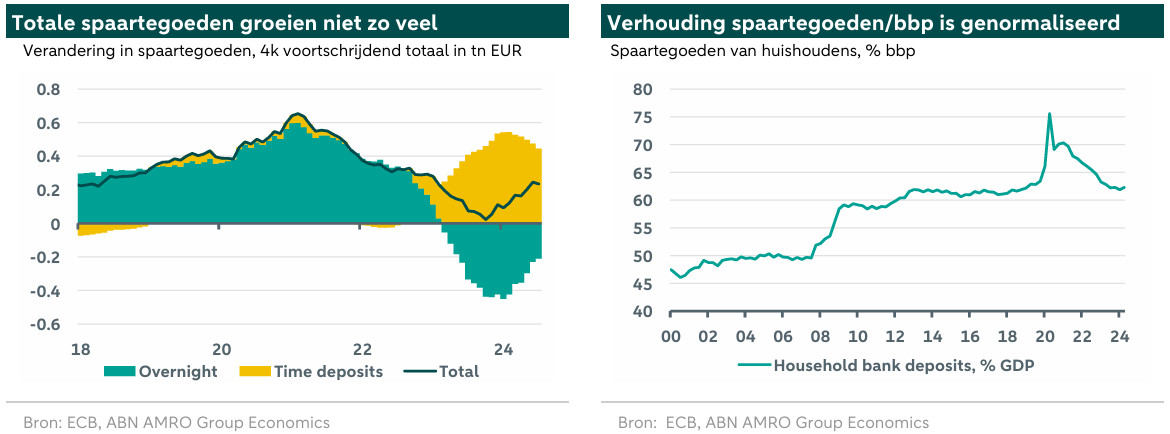

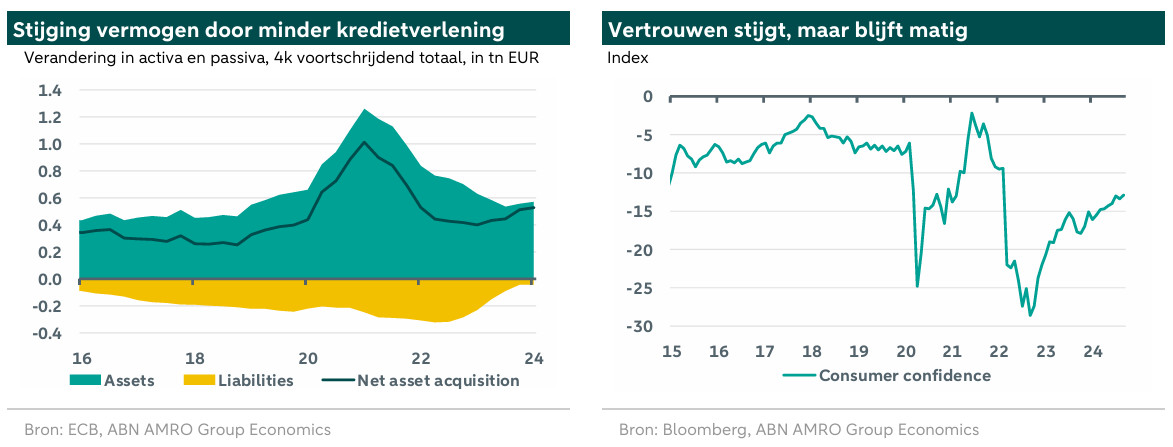

De eerste en meest voor de hand liggende boosdoener is de hoge rente. De ECB is begonnen met het verlagen van de rente, maar het tempo van de renteverlagingen is tot nu toe geleidelijk geweest en met 3,5% blijft de belangrijkste beleidsrente dicht bij de hoogste punt sinds het begin van de euro. Een hoge rente stimuleert huishoudens om meer te sparen en minder te lenen. Als we kijken naar de gegevens over de geldstromen van de ECB - die de bewegingen in de spaarquote op de voet volgen - zien we dat huishoudens voornamelijk minder hebben geleend in plaats van veel meer gespaard. Hoewel de geldstromen naar deposito spaarrekening sterk zijn gestegen sinds de rente is gestegen, wat suggereert dat huishoudens hebben gereageerd op de hogere rente, is dit grotendeels ten koste gegaan van standaard spaarrekeningen. Over het geheel genomen zijn de spaartegoeden het afgelopen jaar slechts met 2,6% gegroeid, geen uitschieter, en als percentage van het bbp zijn de spaartegoeden terug op het niveau van voor de pandemie. Er lijkt dus geen verschuiving te hebben plaatsgevonden in de voorkeur voor de hoeveelheid contant geld die huishoudens willen aanhouden. Op basis van onze analyse hebben huishoudens hun hypotheekschuld ook niet sneller afgelost, wat een ander effect is dat verwacht zou kunnen worden van hoge rentetarieven (1).

Minder lenen is de echte reden voor de stijging van de spaarrente

De belangrijkste oorzaak van de hogere spaarquote lijkt eerder te zijn dat huishoudens gewoon veel minder lenen. Verreweg het grootste deel van de leningen aan huishoudens wordt verstrekt via hypotheken, en de hypotheekverstrekking stortte in toen de rente omhoog schoot. Op het dieptepunt in februari van dit jaar daalde de nieuwe hypotheekverstrekking (exclusief herfinanciering) tot het laagste niveau sinds 2016. De daling van de kredietverlening duwt ook de spaarquote omhoog, omdat een deel van dat krediet wordt gebruikt voor consumptie, en de spaarquote uiteindelijk simpelweg het restant is van inkomen minus consumptie.

De tweede en daarmee samenhangende factor is waarschijnlijk angst voor de toekomst na het financiële trauma van de energiecrisis. Dit is waarschijnlijk ook de reden waarom Europeanen, in tegenstelling tot Amerikanen (zie kader VS), beduidend minder creditcard of andere vormen van consumentenkrediet gebruiken. Dit is zichtbaar in het consumentenvertrouwen. Nadat het in september 2022 tot een historisch dieptepunt was gedaald - toen de stijging van de energierekeningen de koopkracht sterk verminderde - heeft het consumentenvertrouwen zich langzaam hersteld, maar het ligt nog steeds onder het historische gemiddelde. Nu de oorlog tussen Rusland en Oekraïne voor de deur van Europa woedt en de geopolitieke situatie in het algemeen volatieler is, is het begrijpelijk dat consumenten zich zorgen maken dat de volgende schok voor de deur staat.

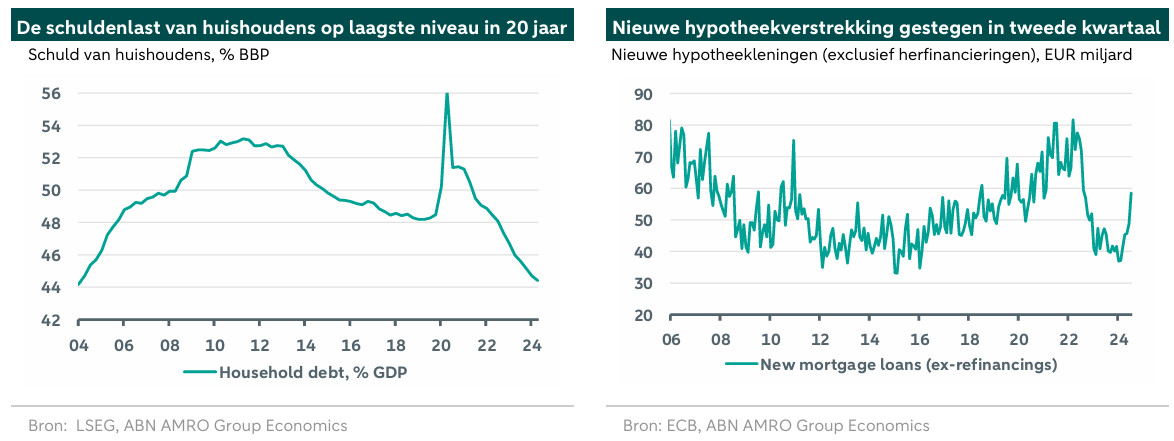

Als we een stap terug zetten en naar de algemene balanscijfers kijken, lijkt het erop dat huishoudens sinds het begin van de Europese staatsschuldencrisis zo'n 13 jaar geleden (zie bovenstaande figuur; de kortstondige piek in de schuldquote als gevolg van de pandemie was grotendeels te wijten aan de daling van het bbp) onophoudelijk schulden aan het afbouwen zijn. Het gecombineerde effect van de pandemie en de energiecrisis lijkt deze trend de afgelopen jaren te hebben versneld, waarbij de schulden van huishoudens als percentage van het bbp in het tweede kwartaal van 2024 zijn gedaald tot het laagste niveau in 20 jaar (2)

Is het al veilig om naar buiten te komen?

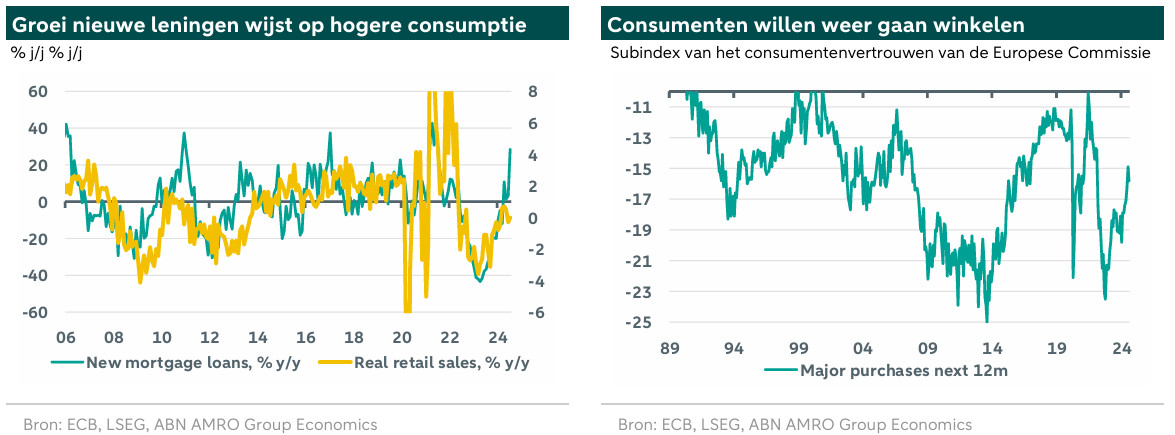

Er zijn voorzichtige tekenen dat het tij keert. Het duidelijkste signaal is de nieuwe hypotheekverstrekking. In het eerste kwartaal van dit jaar lag de kredietverlening nog op een laag niveau, maar deze is in de afgelopen maanden plotseling gestegen en in juli lagen de volumes 58% boven het dieptepunt van februari (zie grafiek rechtsboven). Dit is waarschijnlijk mede te danken aan de combinatie van stijgende reële inkomens en het begin van de renteverlagingen door de ECB, die op een aantal Europese markten al tot een omslag op de huizenmarkt hebben geleid. Aangezien de renteverlagingen van de ECB naar verwachting de komende maanden zullen aanhouden, lijkt het redelijk om te verwachten dat deze sprong in de hypotheekverstrekking zal aanhouden. Historisch gezien zijn veranderingen in nieuwe hypotheekleningen en woningtransacties een sterke indicator voor consumptie. Dit wordt bevestigd door enkele van de onderliggende componenten van het consumentenvertrouwen. Zo is de component over verwachte grote aankopen in de komende 12 maanden onlangs sterk gestegen. Dit is intuïtief logisch: als mensen verhuizen, geven ze meer uit aan meubels en woningverbetering. Meer leningen drijven de huizenprijzen op en gepensioneerden die hun huis verkopen in een stijgende huizenmarkt kunnen ook een deel van de verkoopopbrengst gebruiken voor extra consumptie. Dit zijn slechts voorbeelden, maar over het algemeen kan de hefboomwerking in de economie een belangrijke aanjager van activiteit zijn. Een ommekeer - of zelfs een vertraging - in de schuldafbouw van de afgelopen jaren zal daarom waarschijnlijk een grote impact hebben.

Beperk je enthousiasme

Een opleving van de bestedingen zou geen moment te vroeg komen voor het herstel in de eurozone, dat, zoals de PMI's van deze week bevestigden, gevaarlijk dicht bij een stagnatie komt. Hoewel de lauwe buitenlandse vraag niet heeft geholpen (zie kader China), is het karakter van het herstel vooral te wijten aan de zwakke binnenlandse vraag, die technisch gezien in een recessie verkeert met een krimp van -0,2% in het eerste kwartaal en -0,4% in het tweede kwartaal (3). Ondanks de bescheiden groei van de wereldhandel tot nu toe dit jaar, leverde de netto-uitvoer een aanzienlijke positieve bijdrage aan de bbp-groei in de eerste helft van 2024, door 0,8pp toe te voegen aan de groei in het eerste kwartaal en 0,5pp in het tweede kwartaal . De schuld voor de recente zwakte in de conjunctuurenquêtes ligt dus voor een groot deel bij de huishoudens. De Duitse auto-industrie, die het moeilijk heeft, is hier een grote verliezer in: vooral autoverkopen deden het de laatste tijd erg slecht. Dit wordt vaak toegeschreven aan de vertraging in de overgang naar EV's (deels als gevolg van de plotselinge intrekking van subsidies door Duitsland in december vorig jaar), maar de verkoop van ICE-auto's is ook niet noemenswaardig gestegen (4).

Het gevaar voor het herstel is dat, voordat het herstel op gang komt door middel van stijgende inkomens, kredieten en consumptie, bedrijven hun activiteiten dermate terugschroeven dat het herstel in het geding komt. Het meest in het oog springende teken hiervan is de historische beslissing van Volkswagen om fabrieken in Duitsland te sluiten, wat een onheilspellende spreekwoordelijke kanarie in de kolenmijn kan zijn. Een van de meest verontrustende aspecten van de PMI's van september was de daling van de subindex voor werkgelegenheid, die voor de eurozone duidelijk onder de 50 daalde naar 49,3, het laagste cijfer sinds het begin van de pandemie. Hoewel de afkoeling van de arbeidsmarkt welkom is vanuit het oogpunt van inflatiebestrijding, zou een grotere verzwakking van de arbeidsmarkt een abrupt einde kunnen maken aan het herstel van het consumentenvertrouwen. Dit zou kunnen leiden tot een vicieuze cirkel van minder vertrouwen, minder bestedingen en minder werkgelegenheid, in tegenstelling tot de eerder genoemde positieve spiraal waarvan we allemaal hopen dat die gaat werken. Tijd is van essentieel belang. De komende maanden worden een kritieke fase voor de economie van de eurozone, en het herstel staat of valt met de vraag of consumenten de economie weer gaan aanslingeren.

---------------------------------------------------------------------------------------------

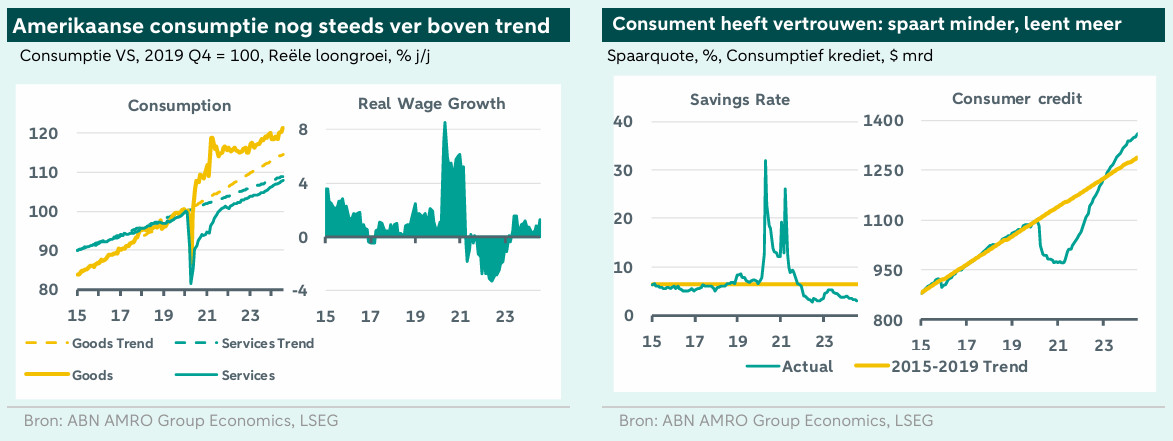

Kader 1: Consumptie in de VS gebouwd op stevig kaartenhuis

De consumptie in de VS verschilt duidelijk van die in Europa. De goederenconsumptie, die nauw samenhangt met de detailhandelsverkopen, ligt momenteel ruim boven de trend van voor de pandemie, na een sprong in maart 2021 toen consumenten een cheque van $ 1400 van de overheid ontvingen en de economie weer werd open gesteld na covid. Gezien de oorsprong van de toename, was te verwachten dat deze impuls van korte duur zou zijn. Amerikaanse consumenten zijn er echter in geslaagd om dat niveau van goederenconsumptie grotendeels vast te houden, wat vooral verrassend is gezien het feit dat de reële lonen in de twee jaar na de stimuleringscheques zijn gekrompen. Een deel van de veerkracht van de goederenconsumptie kan worden verklaard door een substitutie-effect uit de dienstenconsumptie, die tijdens de pandemie een klap kreeg en nu pas weer binnen een procentpunt van de trend van voor de pandemie komt. De daaropvolgende verdere stijging van de reële goederenconsumptie sinds 2023 wordt ondersteund door stijgingen van de reële lonen. De totale consumptie - goederen en diensten - ligt sinds maart 2021 boven de trend van voor de pandemie, en het verschil wordt eerder groter dan kleiner. Het bereikte in het laatste datapunt van dit jaar het hoogste niveau sinds november 2021.

Hoe betalen Amerikaanse consumenten hiervoor? Een eerste aanwijzing is te vinden in de ontwikkeling van de spaarquote, die snel daalde na de lockdowns en sindsdien op een laag niveau staat. Momenteel schommelt hij met 2,9% rond een recorddieptepunt. De accumulatie van spaargelden op de balansen van huishoudens komt grotendeels overeen met dit cijfer. Een deel van de consumptie wordt dus gedreven door het simpelweg uitgeven van een groter deel van het beschikbare inkomen. De versnelling van de consumptiegroei vanaf 2023 sluit echter slecht aan bij de gelijktijdige stijging van de spaarquote. Het laatste stukje van de puzzel is te vinden in de schulden van huishoudens. Huishoudens gingen tijdens de pandemie minder consumentenkrediet gebruiken. De sterke afbouw van de kredieten leidde tot een even sterke daling van de consumptie. Daarna verhoogden huishoudens hun gebruik van consumptief krediet langzaam weer, wat de consumptiegroei ondersteunde nadat de stimuleringscheques en overtollige spaargelden op waren. De keuze om weinig te sparen en meer te lenen, wordt waarschijnlijk ondersteund door het hoge consumentenvertrouwen, dat sinds het tweede kwartaal van 2022 gestaag is gestegen en slechts een kleine daling vertoonde in het tweede kwartaal van dit jaar. Het consumentenvertrouwen in de VS wordt sterk beïnvloed door de prestaties van aandelen, en het aandelenbezit op de balansen van huishoudens steeg het afgelopen jaar met 13,7%, vergeleken met slechts 2,8% in spaargelden. Dit toont aan dat in ieder geval sommige huishoudens vermogen opbouwen terwijl ze ook aanzienlijk consumeren.

Over het algemeen suggereren de gegevens dat het hoge consumptieniveau vrij fragiel zou kunnen zijn. Het wordt gevoed door weinig te sparen en gebruik te maken van immer meer consumentenkrediet. De vermogensopbouw die gepaard gaat met de sterke aandelenprestaties die het vertrouwen stimuleren, is niet gelijkmatig gespreid. De buffers zijn dun. Het aantal wanbetalingen op creditcards en autoleningen neemt al toe. De recente zwakte op de arbeidsmarkt en de daaruit voortvloeiende risico's voor de werkgelegenheid kunnen het consumptiepad zeer snel veranderen. (Rogier Quaedvlieg)

---------------------------------------------------------------------------------------------

Kader 2: China's particuliere consumptie koelt af na heropening, waaruit blijkt dat actieve vraagondersteuning nodig is

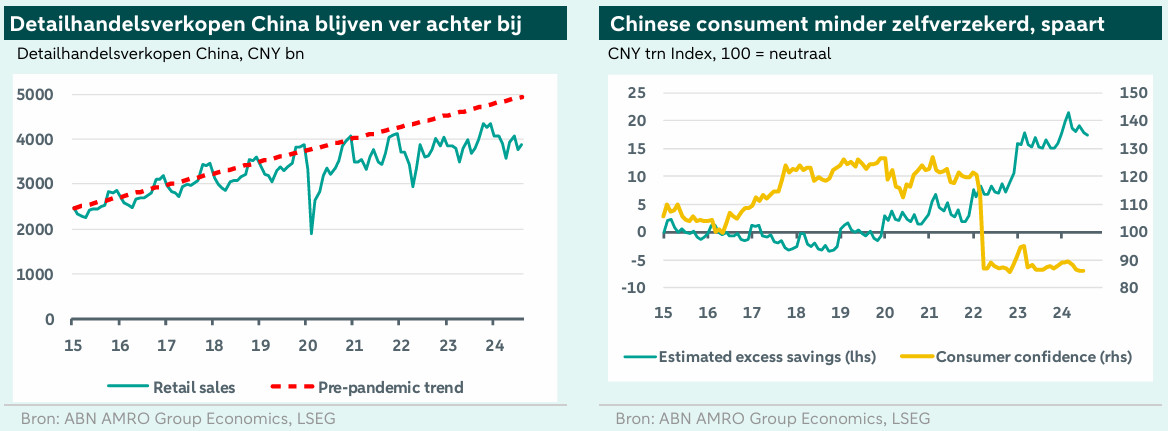

Na een opleving vorig jaar toen China zich weer openstelde na de covid-crisis, koelt de groei van de consumptie dit jaar weer af. Dat betekent dat de al lang bestaande plannen van Peking om het aandeel van consumptie in het bbp te verhogen nog niet erg succesvol zijn. De officieel gerapporteerde verhouding tussen de consumptie en het bbp is inderdaad laag in vergelijking met ontwikkelde economieën (39% in 2023). De consensus is echter wel dat de Chinese consumptie in de nationale rekeningen over het algemeen wordt onderschat door verschillende problemen met de gegevens. Bovendien wordt een uitsplitsing van het Chinese bbp naar uitgaven slechts één keer per jaar gepubliceerd, en niet in elk kwartaal zoals in andere belangrijke economieën. Daarom kijken China-watchers meestal naar de detailhandelsverkopen (die maandelijks worden gepubliceerd) om het momentum in de consumptie vast te stellen. De detailhandelsverkopen geven echter ook geen perfect beeld van de totale consumptie van huishoudens, omdat belangrijke consumptiesegmenten (zoals onderwijs, medische zorg en huisvesting) er niet in zijn opgenomen. Bovendien omvatten de Chinese detailhandelsverkopen ook uitgaven van overheidsinstellingen, het leger en sommige bedrijven.

De neergang in de vastgoedsector is nog steeds een belangrijke oorzaak van de zwakte in het consumentenvertrouwen en bestedingen

Een boost in de consumptie van huishoudens was zichtbaar in 2023 (jaarlijkse groei van ongeveer 8%, t.o.v. een zeer zwakke basis in het lockdown-jaar 2022). De detailhandelsverkopen lieten in de loop van 2023 ook een opleving zien in de richting van de pre-pandemische trend, maar deze beweging is dit jaar duidelijk omgekeerd, met een jaarlijkse groei die terugviel naar 2,1% j-o-j in augustus 2024 (gemiddeld 2023: 7,2% j-o-j). De belangrijkste oorzaak van de neerwaartse trend in de consumptie van huishoudens blijft de negatieve feedbackloop in de vastgoedsector, waarbij het feit dat ontwikkelaars er niet in slagen om bouwprojecten af te ronden in China’s voorverkoopsysteem, en het krimpende vermogen in vastgoed als gevolg van de aanhoudende daling van de huizenprijzen de belangrijkste triggers zijn (zie onze eerdere berichtgeving, bijvoorbeeld hier en hier). Het consumentenvertrouwen daalde scherp begin 2022, toen Omicron de lockdowns uitbreidde en de vastgoeddaling begon te intensiveren, maar bevindt zich nog steeds op recorddieptepunten. Consumenten hebben hun spaartegoeden opgepot en zijn minder bereid om grote aankopen te doen, waaronder nieuwe huizen. De opbouw van spaaroverschotten (hier geschat via spaartegoeden van huishoudens) versnelde tijdens de covid en de intensivering van de vastgoeddaling, stabiliseerde zich tijdens de heropening in 2023 en trok begin 2024 weer aan. Cyclische ontwikkelingen zoals een daling van de reële inkomens en een verslechtering van de arbeidsmarkt hebben dit jaar ook een rem gezet op de consumptie.

Pekings steun: Eindelijk meer focus op vraagondersteuning op korte termijn

Over het algemeen was de beleidskoers van Beijing de afgelopen jaren vooral gericht op de aanbodzijde, gevormd door industrieel beleid en een heroriëntatie op hightechproductie, weg van de (traditioneel sterk met schulden gedekte) vastgoedsector. Hoewel dit vanuit een langetermijnperspectief zinvol is, heeft het beleid t.a.v. de vraag op korte termijn tot nu toe slechts een secundaire rol gespeeld. De maatregelen die zijn genomen om de vastgoedsector te stabiliseren, waren dan ook vrij doelgericht en hebben nog niet echt geholpen om de negatieve feedbackloop in de vastgoedsector te doorbreken. Nu de consumptie (en particuliere investeringen) zwak zijn en de externe risico's toenemen (vertraging VS/Europa, meer handelsconflicten), zijn we al geruime tijd van mening dat meer aandacht voor vraagondersteuning op korte termijn nodig en waarschijnlijk is. En inderdaad, op 24 september kondigde de PBoC een breed pakket aan met rente- en RRR-verlagingen, maatregelen om de vastgoedmarkt te stabiliseren en de installatie van een fonds om de aandelenmarkt te stabiliseren (zie ook de pagina over China in deze Monthly). Wij verwachten dat dit pakket zal worden gevolgd door bijkomende fiscale maatregelen om de vastgoedsector en de binnenlandse vraag te ondersteunen (bevestigd door het Politbureau op 26 september ). Structurele maatregelen (bv. versterking van het sociale vangnet, nieuwe verstedelijking), besproken tijdens het Derde Plenum van de CCP in juli, zouden ook helpen om de consumptie op termijn te ondersteunen. (Arjen van Dijkhuizen)

---------------------------------------------------------------------------------------------

(1) In sommige landen, bijvoorbeeld in , lossen huishoudens meer van hun hypotheken af dan in het verleden als gevolg van veranderingen in de regelgeving die de aantrekkelijkheid van hypotheken met alleen rente hebben verminderd.

(2) Een lichtpuntje van deze schuldafbouw is dat huishoudens zich in een veel gezondere financiële positie bevinden. Sterker nog, een groot deel van de daling is waarschijnlijk het gevolg van beleid, omdat overheden na de financiële crisis het nemen van financiële risico's probeerden te beperken (zie vorige voetnoot).

(3) Dit was vooral te danken aan een sterke groei van de export in plaats van een zwakke import: de export droeg 0,6pp bij aan de groei in het eerste kwartaal en 0,7pp aan die in het tweede kwartaal, terwijl de import 0,3pp bijdroeg aan de groei in het eerste kwartaal, maar 0,2pp in mindering bracht op de groei in het tweede kwartaal.

(4) Consumenten willen misschien niet iets kopen waarvan ze weten dat het zal worden uitgefaseerd, maar dit past in het algemeen zwakke beeld van de vraag.